親の不動産相続をスムーズに進めるための注意点とは?

もし親が亡くなったら、「親の不動産相続はどうすればいいんだろう」「相続手続きをスムーズに進められるのか」といった悩みはありませんか。

そんな悩みをお持ちの方のために、今回は親の不動産相続をスムーズに進めるための注意点について解説したいと思います。この記事を読めば、将来、親の不動産相続が問題なくできるかどうか、その不安を解消することができます!

今回の記事では不動産相続をスムーズに進めるための、3つの注意点を説明していますので、ぜひ参考にしてみてください。

親の不動産相続 注意点1 事前に不動産を調べる

親の不動産相続をスムーズに進めるために大事なことは、まず親の不動産を調べることです。

なぜなら不動産は、ほかの相続財産と違って、

- 権利が登記されている

- 相続評価額と実勢価格が異なる

- 相続税がかかりやすい

という特徴があるからです。

この3つの特徴は、不動産相続をスムーズに進めるにとても大事なことですので、それぞれ解説していきたいと思います。

権利関係を調べる

まず、親の不動産の権利関係を調べましょう。不動産は、「登記簿謄本」というものに権利が記録されていて、法的にその権利が守られています。

例えば、実家を相続した時に、よく調べてみたら遠い親戚が土地を所有していて、親が持っているのは建物だけだった、というケースも起こりうるわけです。

この「登記簿謄本」は各都道府県にある「法務局」で取得することができます(有料)。

登記簿謄本は、所有者でなくても取得することができるので、まずは親の実家の登記簿謄本を取得して、権利関係を確認しましょう。

不動産の価値を調べる

次に、親の不動産の価値を調べましょう。不動産は、貯金などの金融資産と、評価額の出し方が違います。

例えば遺産が貯金1,000万円だけだと、遺産総額は1,000万円とそのまま評価されますが、不動産の場合、遺産が1,000万円で売れる物件だけの場合、必ずしも遺産総額は1000万円と評価されるわけではありません。

つまり、親の不動産を相続したら、その不動産の評価額を知らなければならないということです。事前にわかっていると手続きがスムーズに進めることができます。

ここでは「相続税評価額」と「実勢価格」について解説します。

相続税評価額

相続税評価額は、土地と建物をそれぞれ別に計算して、最後に合計した額になります。

土地は「路線価または倍率表」、建物は「固定資産税評価額」を用いて計算します。

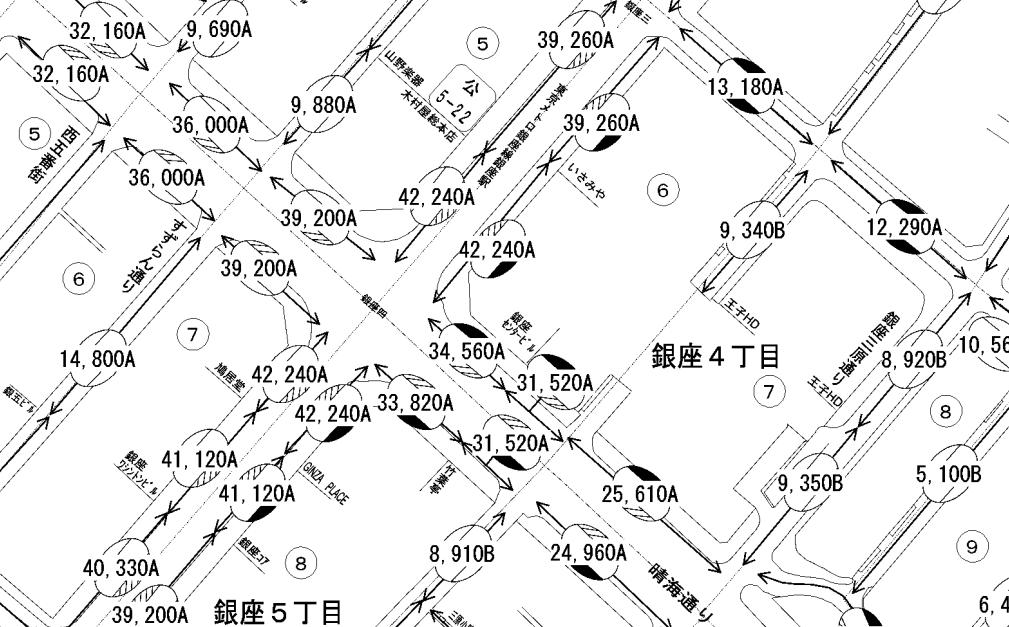

路線価は、国税庁が毎年公表する、主要な道路に面する1㎡あたりの評価額のことです。土地の面積に、接している道路の路線価をかけることで、おおよその相続税評価額が算出できます。

よくニュースで耳にする「銀座 鳩居堂」の路線価は1㎡あたり4,224万円(!!)ですが、例えばこの土地を10㎡相続したら、相続の土地評価額は4,224万円×10㎡=4億2,240万円ということになります!

(国税庁ホームページ 令和4年度財産評価基準書路線価図・評価倍率表より)

路線価が定められていない地域については倍率表を用いて評価をします。固定資産税評価額に倍率表に記載の倍率を乗じて計算します。

次に、建物の評価方法は固定資産税評価額に1.0を乗じて計算をします。

このように、土地と建物をそれぞれ計算して、合計した金額が相続税評価額となります。

ただ、今回紹介したものはあくまで簡易的な計算方法です。税理士などに依頼して正確な金額を算出することをオススメします。

実勢価格

相続税評価額だけでなく、実勢価格の算出もしておくと、よりスムーズに手続きを進めることができます。なぜなら、相続税評価額と実勢価格に乖離があるケースが多々あるからです。

例えば、先ほど例が出た鳩居堂の㎡単価は4,224万円でしたが、もし本当に売却するとなったら、日本でもトップクラスの知名度の土地ですから、路線価の倍以上の金額を出してでも欲しい、と手を挙げる人も出てくるかもしれませんよね。

つまり、実勢価格は「需要」と「供給」のバランスで決まります。親の持っている不動産がどれくらいの需要があるのか、これは実際に取引を行っている不動産屋に相談するのが一番わかりやすいです。不動産の査定は無料で行っている会社が多いので、まずは不動産屋に相談をしてみましょう。

おおよその税金を調べる

親の不動産の価値がわかったら、おおよその税金を調べましょう。なぜなら不動産は、ほかの遺産と比べて高額であることが多く、相続税の基礎控除を上回ってしまい、相続税が発生するケースが多いからです。

相続税の基礎控除額は3,000万円+(600万円×法定相続人の数)です。不動産の相続評価額と、ほかの遺産の合計額が基礎控除額以上になるか、確認することが重要です。

なぜなら、不動産の評価額があまりにも高すぎると、相続税を払う現金が用意できなくで、相続不動産を売らないと税金が払えない、というケースも決して少なくないからです。

つまり、不動産相続の税金は「課税対象になるか」「相続税を払う現金があるか」に注意が必要ということになります。

親の不動産相続 注意点2 ほかの相続人と円滑なコミュニケーションを取る

親の不動産相続をスムーズに進めるために、ほかの相続人と円滑なコミュニケーションをとることが重要です。

なぜなら不動産は、ほかの遺産とは違い、簡単に分けることができないからです。

例えば相続人が3人いたとして、貯金などの金融資産はきれいに3等分できますが、不動産は「土地」「建物」なので、簡単に切り分けることができません。

そのため、ほかの相続人と建設的な話し合いができないと、相続トラブルの原因となってしまいます。

では、いったいどのような内容をほかの相続人と話し合う必要があるのでしょうか。

親の不動産をどうしたいのか話し合う

まず、親の不動産を相続した後、どうしたいのか話し合うことが重要です。

なぜなら相続人が複数いる場合、親の不動産に住んでいる相続人がいるケースも多いからです。

例えば実家を相続した3兄弟のうち、長男がすでに結婚していて、その実家に長男の奥さんと子供も住んでいるというようなケースです。

親の不動産に住みたい人がいないか、ほかの相続人と話し合いましょう。

誰が相続するのか話し合う

次に、誰が相続するのかを話し合いましょう。

先ほどのケースですと、長男が不動産を相続したいという話になる可能性が高いですよね。

その場合は、不動産をもらえない弟たちは代わりに、親の貯金などの金融資産を相続したり、それでも足りなければ長男が弟たちに差額分を支払ったりして解決します。

また、すべての遺産を3等分したい、という場合は不動産を3人で共有して相続することもあります。

つまり、不動産は現物の資産なので、誰が相続するのかを話し合う必要があります。

親の不動産相続 注意点3 信頼できる専門家を見つける

最後に、信頼できる専門家を見つけることも、親の不動産相続をスムーズに進めるためにとても大切です。なぜなら不動産相続は専門的な手続きが多く、すべてを自分の力だけで進めるのはとても難しいからです。例えば

- 司法書士(相続登記・遺産分割協議など)

- 税理士(相続税評価額の算出・相続税の算出)

- 不動産会社(実勢価格の算出)

- 不動産鑑定士(不動産鑑定評価が必要な場合)

- 測量士(地積更正登記が必要な場合)

といった専門家と連携して進めていくことになりますが、親が亡くなってから慌てて探すよりも、事前に信頼できる人が見つかっていれば、手続きは安心ですよね。

まとめ

さて、今回の記事では親の不動産相続をスムーズに進めるための注意点を説明しました。

不動産相続は、親が亡くなる前に準備をしておくと、いざというときに手続きをスムーズに進めることができます。

早めに動き出すことで、不安もなくなり、不動産相続に冷静に対処することができるようになります。